サイト内更新情報(Pick up)

2025年6月20日

相続税申告

相続税申告の期限の延長

相続税の申告期限は、亡くなったことを知った日の翌日から10か月以内と定められています。この期限は、原則として延長することはできません。しかし、遺言書の調査や相続人の・・・

続きはこちら

2025年4月17日

相続税制度

相続税の申告と税務調査に関するQ&A

相続税とは、原則として亡くなった時点における被相続人の相続財産に対して課税されるもので、相続により財産を取得した場合に、その取得した相続財産に課される税のことを・・・

続きはこちら

2025年2月20日

相続税対策

相続税対策の失敗事例

相続税の支払金額を抑えたいと考えて、生前から様々な対策を検討されている方もいらっしゃるかと思います。しかし相続税対策は、適切に行わないと、期待どおりの効果を・・・

続きはこちら

2024年11月7日

相続税申告

相続税の申告をする際に必要となる書類

相続税の申告をする上では、相続人の人数が何人なのかが重要なポイントになります。そこで、相続人の人数を証明するための書類を用意する必要があります。日本では戸籍制度が・・・

続きはこちら

2024年10月29日

相続税制度

相続税を適切に申告・納付しなかった場合に関するQ&A

相続税の申告も納付もしないでいると、無申告加算税というペナルティーが発生します。税務調査通知以後、更正・決定予知前に期限後申告をした場合、50万円以下の部分に・・・

続きはこちら

2024年10月24日

相続税申告

相続税の書面添付制度のメリット

書面添付制度について説明する前に、そもそも相続税がどのような納税方式であるかの説明をいたします。相続税には基礎控除が定められているので、相続財産が基礎控除の額の・・・

続きはこちら

池袋にてご相談いただけます

当事務所は池袋駅から徒歩3分の場所にあります。ご予約いただければお仕事帰りの平日夜間などでもご相談いただくことができますので、まずはお気軽にご連絡ください。

相続税を相談する場合の税理士の選び方

1 相続税について相談する場合

通常、相続は何度も経験しないので、相続人は、相続税についてよくわからない、なるべく安くしたい、不動産など評価の難しい財産がある、相続関連の手続を期限内にできるだろうか、税務調査がきたらどうしよう・・などと、不安に思われることと思います。

ここでは、相続税を相談する場合に、どのような税理士を選んだらよいかについて、述べたいと思います。

2 相続税を扱う税理士であること

税理士の多くは、法人税申告など決算業務を主に扱っており、相続税はあまり扱っていないというのが実情です。

そこで、当たり前のことと思われるかもしれませんが、相続税を扱っている税理士を選ぶ必要があります。

そのように紹介を受けるか、ホームページなどで、これまでの経験や実績などを確認して探すのがよいでしょう。

3 節税対策や財産評価に詳しいこと

相続税申告を行うにあたって、税理士によっては、特例や控除の適用の提案により、節税に大きな差が出ます。

そのため、具体的な節税対策に詳しいかどうかも、税理士を選ぶポイントとなります。

また、不動産や非上場株式など評価方法が難しい場合がありますので、やはり経験豊富な税理士に依頼するのがよいでしょう。

4 税務調査に対応できること

相続税申告を済ませた後も、税務調査が入ることがあります。

相続人が自ら対応することは心理的負担も大きいため、税務調査にも対応してもらえると安心です。

5 税理士報酬が適正であること

税理士報酬の計算方法がわかりやすく適正であるかは、重要なポイントです。

ただし、税理士報酬が安いかどうかで選び、結果的に節税が不十分であると、トータルでは損をしてしまいます。

そのため、納得したうえで、誠実で信頼できる税理士を選ぶのがよいでしょう。

6 相性がよく、信頼できること

相続税の相談をするうえでは、人柄や相性などが自分と合うかどうか、質問に丁寧に答えてもらえるかなども、確認するとよいでしょう。

相続税申告を税理士に依頼するメリット

1 適切な相続税の支払ができる

相続税申告を税理士に依頼する一番のメリットとしては、適切な相続税の支払ができるということです。

相続税については、税理士に依頼するかどうかによって、納税額が大きく異なることがあります。

実際にあった例として、一般の方が税理士に頼まず相続税を行った結果、適切な金額よりも数百万円以上高く納税してしまっていたケースもあります。

なぜ、税理士に依頼するかどうかによって相続税額が異なるのか、その理由として、相続税には税額を抑える各種特例があることや、土地の評価方法によっても金額が大きく変わることがあることが挙げられます。

こうした相続税に関する知識の有無が、相続税額に直結する場合があるのです。

2 二次相続まで見据えた申告ができる

相続税申告を行うにあたっては、当然、遺産の分割方法も決まっている必要があります。

遺産の分割方法を決める際は、二次相続も検討する必要があり、二次相続を考慮することなく遺産の分割を決めてしまうと、二次相続で思わぬ高額な相続税がかかる場合もあります。

しかし、二次相続も見越した相続税申告をするためには、相続税に関する専門的な知識が必要になります。

そのため、二次相続への対策は税理士に依頼した方が良いでしょう。

3 追徴課税を回避できる

相続税の申告内容が適切でないと、税務署から追徴課税を受けることがあります。

自分では適切に相続税の申告を行うことに自信がない方は、税理士にご相談された方が良いでしょう。

4 税務調査の確率が下がる

税務調査が入られる可能性について、誰が税申告を行ったかによって変わることがあります。

基本的に、税務署は、税理士に依頼していない相続税申告の場合は申告書の内容が間違っている可能性が高いと考えています。

そのため、申告を税理士に依頼していない場合、税務署が税務調査に入る可能性も高まります。

相続税の申告はそれだけ専門性が高く、申告書の内容を間違えやすいということです。

特に、遺産に土地や非上場の株式がある場合など、税理士でも一筋縄ではいかないケースもあります。

5 相続税に詳しい税理士にご相談を

このように、税理士に相続税申告を依頼することによって、二次相続にも踏まえた適切な相続税の申告・納税が可能になります。

また、税理士に依頼しない場合に比べて、追徴課税や税務調査に入られるリクスを下げることなどのメリットもあります。

もっとも、税理士に中には、相続税を年間1~2件しか行っていない税理士や、そもそもほとんど取り扱ったことがない税理士もいます。

そのため、相続税の申告を税理士に依頼する際は、相続税に詳しい税理士にご依頼されることをおすすめします。

相続税のお悩みは当法人へご相談ください

1 相続税申告が必要な方に知っておいていただきたいこと

相続税申告には、期限があります。

相続が発生すると、非常に多くのことやらなければなりません。

相続税申告に関係することだけでも、例えば、相続人や相続財産を把握し、その分け方を決め、相続税を支払う必要があるかどうか確認するなどです。

被相続人が亡くなり、悲しみに暮れている中で、自分で期限までに相続税申告の準備をすることに苦痛を感じる方も多いのではないでしょうか。

相続税の申告は、税理士に任せることもできますので、そのような方は、税理士に依頼することを検討された方がよいと思われます。

2 相続税申告を依頼する税理士はどういった基準で選ぶべきか

税理士に相続税申告の依頼をする場合、相続税に詳しい税理士を選ぶべきです。

相続税申告で一番難しいポイントは、相続財産をどのように評価するかという点であり、これは相続税額に反映されるため非常に重要です。

相続財産の中でも、特に、税理士が土地の評価を適切に行えるかによって、相続税の課税対象となる相続財産の総額が大きく変わることがあります。

相続税を依頼する税理士を選ぶ場合、財産の評価に精通しているかどうかという視点で検討すると良いでしょう。

また、相続税については毎年のように税制改正がなされています。

国の政策が反映される分野ですので、今までとは異なる課税のルールに変わったり、新しく課税ルールが作られるなど、頻繁に変わることがあります。

このような変化に対応できるように、相続税に詳しい税理士に依頼すると良いでしょう。

当法人では、相続税申告を集中的に扱う税理士が対応しますので、ご安心ください。

3 他の専門家と連携が取れるかどうか

相続に関する問題は、相続税だけではありません。

相続税の申告をするにあたって、誰がどれだけの財産を取得するかを決めなければならないのですが、相続人同士で意見が対立し、遺産分割がまとまらなくなってしまうことあるかもしれません。

相続に関する紛争が絡んだ場合、相続税申告も一気に難易度が上がります。

そのような場合は、弁護士との連携が取れる税理士に相談すると良いでしょう。

当法人は、弁護士法人心の弁護士と連携の取れる体制となっていますので、ご安心ください。

4 税理士報酬が明確かどうか

税理士に相続税申告を依頼する場合、税理士報酬がいくらかかるか分からず、不安に思っておられる方も多いのではないでしょうか。

税理士報酬は、税理士が自由に報酬を決めることができるため、どこに頼んでも同じという訳ではなく、個々の事務所によって異なります。

そのため、相続税申告を依頼する税理士を選ぶにあたっては、明確な料金設定と業務の範囲を提示してくれる税理士を選ぶと良いでしょう。

当法人の相続税に関するご相談は、原則無料で承ります。

費用について相談の際にご説明いたしますので、まずはご相談ください。

相続税について税理士に相談するタイミングはいつか

1 まずは相続税申告の期限を確認

相続税申告の期限は、通常、被相続人が亡くなったことを知った日の翌日から10か月以内です。

申告だけではなく、納税も含めて10か月以内に行わないといけない点にご注意ください。

まずは、相続税をいつまでに支払わなければならないかという期限の確認から始めましょう。

2 相続税申告が必要なケースかどうかを確認

相続税は、相続財産を取得した方が、その取得した財産の価額に応じて支払います。

相続税には基礎控除が定められており、相続財産が基礎控除の額の範囲内であれば、申告が不要で、相続税を支払う必要もありません。

他方、基礎控除額を超える相続財産がある場合は、原則として相続税の申告と納税が必要になります。

3 1人で相続税申告書の作成を期限内にすることは難易度が高いです

相続税は、10か月の期限内に、申告と納税をしなければなりません。

この10か月以内に、相続人関係、相続財産関係等の資料集めや、不動産評価などの複雑な計算を行った上で、自分が支払うべき相続税額を算出し、税務署に納税をしなければならないということです。

相続税の申告期限を過ぎてしまうと様々なデメリットやペナルティがありますので、できる限り申告期限までに間に合うように準備しなければなりません。

申告の準備と同時に、納税資金も準備しなければなりません。

資金が潤沢で、相続財産以外の自己資金で納税できる場合はよいですが、相続財産から相続税を支払う予定の場合は注意が必要です。

預金口座を解約しないと資金を準備できない場合などは、遺産分割協議書を作成するなど様々な手続を進める必要がありますので、時間はあっという間に経過します。

4 相続に関する問題は相続税だけとは限らない

相続に関する問題は、相続税だけではありません。

相続税申告をするためには、遺産の分け方が決まっていなければならないのですが、相続人同士の意見が対立して分け方が決まらないこともあるでしょうし、そもそも他の相続人の住所等の連絡先が分からないこともあるかもしれません。

そのような場合は、弁護士等の専門家と連携しつつ、様々な問題に対応していかなければなりません。

5 できるだけ早く相続税を得意とする税理士に相談すべきです

10か月は、想像しているよりも早く、あっという間に過ぎてしまいます。

特に、遺産分割協議をしなければならない場合は、話合いが難航する場合もありますので注意が必要です。

そのため、早めに税理士に相談をして、申告のためのプランを立てておくことをおすすめします。

相続税申告の流れ

1 相続税申告の必要があるかどうかを確認する

ご家族が亡くなるなどして相続が発生すると、葬儀を行ったり、相続人や相続財産を調査したり、相続税を支払う必要があるかどうかを確認したりするなど、様々なことをしなければなりません。

しかも、様々な相続の手続きの中には、期限が決められているものが多くあります。

被相続人が亡くなった後、自分は相続税を支払わなければならないのか、そもそも相続税の申告が必要なのかなど、お悩みになっている方もいらっしゃるかと思います。

まずご自分のケースで相続税の申告が必要かどうかを確認しましょう。

2 相続税の基礎控除額を計算する

自分が相続税を支払う必要があるかどうかを確認するための最初のステップとして、まずは相続税の基礎控除額を計算してみましょう。

相続税の申告では、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出します。

相続税申告をする必要があるかどうかの目安としては、相続税の基礎控除というものがあります。

相続税の基礎控除とは、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないという制度のことをいいます。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されますので、まずは基礎控除額を計算してみるとよいでしょう。

3 法定相続人の人数を確定させる

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

そのため、最初に法定相続人の数を確定させる必要があります。

相続人を確定するためには、被相続人の出生時から死亡に至るまでの身分関係を調査する必要があります。

相続人であれば、役所で戸籍謄本を取得することができます。

しかし、どういった戸籍が必要なのかの判断は複雑な場合もあるため、弁護士や税理士などの専門家に依頼して調査してもらうこともできます。

4 相続財産の内容と評価額を把握する

⑴ 相続財産の内容の調査

次に、被相続人にどのような相続財産があるかを確定する必要がありますので、その調査をしなければなりません。

調査の視点としては、相続財産の種類、現在の状態(使用者や保管者は誰なのかなど)、また、相続開始後に変化や変更があるかなどがあります。

典型的な相続財産としては、不動産、預貯金、株式や投資信託などが挙げられます。

このような事情は、まずは相続人であるご自身の記憶などを整理したり、財産を管理しているのであれば不動産の権利証や預金通帳を探したりするのがよいでしょう。

⑵ 相続財産の評価額の調査

相続財産の価値がいくらなのかというのは、重要な問題です。

現預金のように簡単に評価できる財産もあれば、土地や非公開株式のように価値の評価が難しい財産もあります。

そのため、財産評価に詳しい税理士の協力を得て調査するとよいでしょう。

5 すべての相続財産の評価額と基礎控除額を比較する

相続財産を調査した後は、すべての相続財産の評価額と基礎控除額を比較してみましょう。

相続財産が基礎控除額の範囲内であれば、相続税を支払う必要はありません。

他方、相続財産が基礎控除額を超える場合は、原則として相続税の申告と納税が必要になります。

相続税の申告と納税には、相続開始10か月以内という期限があります。

申告だけではなく、納税も含めて10か月以内に行わないといけない点に注意が必要です。

相続税の申告の期限

1 厳守すべき10か月の期限

相続税の申告の期限までに、相続税の申告・納税ができていない場合、税務調査の対象になったり、最大40%の重加算税が課せられたりする場合があります。

そのため、相続税の申告の期限を把握しておくことは極めて重要です。

相続税の申告の期限は、故人(被相続人といいます)が亡くなったことを知った日の翌日から10か月以内となっています。

たとえば、令和7年2月1日に被相続人が亡くなり、当日に亡くなったことを知った場合、相続税の期限は令和7年12月1日となります。

なお、申告期限となる日が土日祝日及び年末年始の場合、それらの翌日が期限となります。

たとえば、令和7年1月29日に被相続人が亡くなり、その日に亡くなったことを知った場合、申告期限は、令和7年11月29日になるはずですが、11月29日は土曜日、11月30日は日曜日のため、実際の相続税の申告の期限は、令和7年12月1日となります。

参考リンク:国税庁・相続税の申告と納税

また、この相続税の申告の期限は、相続人ごとに判断します。

たとえば、疎遠な相続人がいた場合、その相続人は、被相続人が亡くなってから1年後に亡くなったことを知ったというケースもあります。

その方の申告期限は、亡くなったことを知った時から10か月後となります。

そのため、当日に亡くなったことを知った相続人とは期限が異なります。

2 期限の例外

相続税の申告の期限は、原則、被相続人が亡くなったことを知った日の翌日から10か月以内です。

ただし、特殊な事情がある場合のみ、税務署に申請することによって、最大2か月間の申告期限の延長が可能になります。

たとえば、新型コロナウイルスの影響や、地震や津波、豪雨、台風などの自然災害、火災や強盗などの人為的災害があったことなどの事情が挙げられます。

このような事情で期限までに申告が間に合わないときに税務署に申告することによって、最大2か月間、相続税の申告期限を延長することができる場合があります。

もっとも、これらの事情があったとしても、必ずしも相続税の期限の延長が認められるわけではありません。

そのため、原則通り10か月の期限内に申告できるように準備を進めておくことが重要です。

3 税理士へ早めのご相談を

相続税の申告を行う場合、期限内に必要書類を集め、内容を精査したうえで、適切に申告を行う必要があります。

万が一、期限内に申告を行えなかった場合や、期限内に申告できても申告内容に問題があった場合、重加算税や延滞税等のペナルティを課せられることがあるため、注意が必要です。

そのため、相続税の申告が必要な方は、できるだけお早めに相続税に詳しい税理士にご相談された方が良いでしょう。

税理士の中には、相続税に関する無料相談を実施しているところもあります。

当法人でも相続税の無料相談を実施していますので、まずはご相談ください。

どのような財産が相続税の課税対象となるのか

1 被相続人が亡くなった時点で所有していた財産

相続税は、被相続人が亡くなった時点で所有していた財産について課税されます。

相続税の課税対象となる財産としては、代表的なものとして土地や建物などの不動産、株式や公社債などの有価証券、預貯金や現金などの他、金銭に見積もることができるすべての財産が挙げられます。

2 みなし相続財産

被相続人の死亡に伴い支払われる「死亡保険金」や「死亡退職金」などは、相続によって取得したものとみなされ、相続税の課税対象となります。

ただし、「死亡保険金」や「死亡退職金」のうち、「500万円×法定相続人数」までは非課税となります。

また、「死亡保険金」の受取によって発生する税金は、生命保険料の負担者や保険金の受取人が誰かによって異なります。

3 被相続人から取得した相続時精算課税適用財産

相続時精算課税とは、原則として60歳以上の父母または祖父母から、18歳以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

被相続人から生前に贈与を受け、贈与税の申告の際に相続時精算課税制度の適用を受けることを選択した場合、2500万円以下の贈与については相続税が課されません。

そのため、贈与税を節税することが期待できますが、相続発生時に相続税の課税対象として扱われ、贈与した財産の合計額が、限度額の2500万円を超過した分については、一律20%の贈与税が課されます。

この場合、贈与の時点での財産の評価額が、相続税の課税価格に加算されます。

4 被相続人から相続開始前の一定期間内に取得した暦年課税適用財産

財産を贈与してもらったとき、特に何も手続きをしなければ暦年課税により贈与税が計算されます。

年間贈与額が基礎控除の110万円を超えていれば、贈与税負担が発生しますが、110万円以下であれば贈与税を申告する必要がありません。

しかし、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、相続開始前3年以内に、被相続人から暦年課税に係る贈与を受けた財産がある場合は、相続税の課税価格に、贈与を受けた財産の贈与時の価額を加算します(税制改正により、2024年1月1日以降の贈与を対象に、生前贈与の加算対象期間が3年から段階的に7年に延長されます)。

そうすると、相続開始前3年以内に取得した分は、贈与税が課税されていたかどうかに関係なく加算されることになり、相続税の課税対象になります。

他方、基礎控除額110万円を超える贈与を受けた場合など、既に贈与税が課税されていた場合には、相続税の課税対象とされた贈与財産の価額に対応する贈与税の額は、加算された人の相続税の計算上、控除されることになります。

5 相続税の対象とならない財産

墓地や墓石、仏壇や仏具など、礼拝に使用する物については、相続税の対象とはなりません。

ただし、仏具等でも、高価なものであり投資的価値の高いものについては相続税の課税の対象となりますので、注意が必要です。

また、相続や遺贈によって取得した財産を相続税の申告期限までに地方公共団体等に寄付した場合には、寄付した財産については相続税が課税されません。

その他、心身障害者共済制度の給付金を受ける権利や、公益事業のために使用される財産についても、相続税は非課税となります。

相続税の申告が必要な場合

1 どのような場合に相続税の申告が必要か

被相続人が亡くなった後、自分が相続税を支払うことになるのか、そもそも相続税の申告が必要なのかについて、お悩みの方もいらっしゃるのではないでしょうか。

相続税の申告では、相続財産を取得した方が、その取得した財産の価額に応じて支払うべき税額を算出することになります。

ただし、すべての相続において相続税の申告が必要となるわけではありません。

相続税の申告が必要となるかどうかについては、相続財産が相続税の基礎控除額を超えるかどうかが1つの目安となります。

2 相続税の基礎控除とは何か

相続税の基礎控除とは、相続財産の合計額がこの基礎控除額以下であれば、そこまでは相続税が課税されないという制度をいいます。

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

3 法定相続人が多いほど基礎控除額が上がる

基礎控除の金額は、「3000万円+(600万円×法定相続人の数)」で計算されます。

例えば相続人が1人である場合、基礎控除額は3600万になります。

相続人が2人いる場合、基礎控除額は4200万円となり、この金額までが非課税となります。

基礎控除額を超えると、相続税申告が必要になります。

4 相続税の対象となる財産はどのようなものか

金銭的価値がある相続財産は、原則としてすべて相続税の課税対象となります。

相続税がかかる代表的な相続財産としては、土地や建物などの不動産、現金・預貯金、有価証券などがあります。

その他に、死亡保険金や死亡退職金など、みなし相続財産といわれるものも課税対象となります。

他方、被相続人に借金があった場合は、相続人はその借金も相続することになります。

借金のようなマイナスの財産は、相続税の計算をする際に差し引くことができます。

5 相続税の申告が不要なのはあくまでも遺産総額が基礎控除の範囲内である場合だけ

相続財産総額が基礎控除額の範囲にある場合は、相続税申告は不要になります。

ただし注意していただきたいのは、支払うべき相続税がゼロ円だからといって、必ずしも相続税申告が不要というわけではないということです。

もともとの遺産総額は基礎控除額を超えていたけれども、配偶者控除や小規模宅地等の特例といった税の軽減措置を利用する場合、計算の結果納めるべき相続税の金額がゼロ円となったとしても相続税申告が必要になりますので、注意が必要です。

相続税を申告・納付する義務者と、申告・納付が不要となる場合

1 相続税の納税義務者

相続税の納税義務者は、相続、遺贈、死因贈与によって財産を取得した人になります。

また、納税義務者に該当する場合のうち、住所や国籍要件等によっては、さらに「無制限納税義務者」と「制限納税義務者」の2種類に分かれます。

無制限納税義務者とは、日本国内と海外の財産のどちらにも相続税の納付義務がある人のことを言います。

無制限納税義務者には、細かい要件があります。

例えば、被相続人又は相続人が相続時に日本国内に住所を有している場合には、当該相続人は無制限納税義務者となります。

無制限納税義務者に該当する場合、被相続人が有していた財産のうち海外に所在するものについても、日本の相続税が課税されることになります。

他方で制限納税義務者とは、被相続人が日本国内に保有する財産に対してのみ相続税の納付義務がある人のことを言います。

例えば、相続発生時に被相続人および相続人がともに、過去10年間に日本国内に住所を有していないような場合には、当該相続人が制限納税義務者に当たるとされます。

制限納税義務者の場合には、被相続人が有していた財産のうち、日本国内にあるものについてのみ相続税が課税されます。

2 相続税の納税が不要となる場合

相続税の納税義務者に当たる場合でも、一定の場合には相続税の申告・納税が不要となります。

一つは、相続人が相続した財産が相続税の基礎控除額を下回る場合です。

相続税の基礎控除額は、次の計算式で求められます。

3000万円+(600万円×法定相続人の数)

遺産の総額が基礎控除額を下回る場合には、相続税の申告・納税をする必要はありません。

また、基礎控除以外にも、未成年者控除や障害者控除といった制度があります。

これらの控除制度を利用すると相続税がゼロになる場合には、申告・納税は不要となります。

ただ、これらの控除を利用することにより非課税となる場合であっても、未成年者控除や障害者控除の利用により非課税となることを税務署に対して説明するために、あえて申告を行うケースもあります。

相続税の払い過ぎにご注意ください

1 相続税の計算はしっかりと

相続税は、相続人もしくは相続人が依頼した税理士が自ら納税すべき金額の計算を行い、税金を納付し、税務署はその計算が適切かどうかを後から審査をします。

税務署は、納付すべき税金の金額を事前に通知してはくれません。

そのため、計算が誤っていると、相続税を払い過ぎてしまうこともあります。

しかし、相続税を払い過ぎていても、税務署はそのことを教えてはくれませんし、自動的に税金を返してくれるわけではありません。

そのため、税金を払い過ぎたことに気づかない場合があります。

税金の還付を求める更正の請求をしないと、払い過ぎた分の税金はそのままとなり、返ってきません。

したがって、相続税を納付する前にしっかりと相続財産調査や相続財産評価を行い、適切な相続税の金額の計算を行うことが重要です。

2 相続税を正確に計算して払い過ぎを防ぐ

相続税の計算をしっかりと行った結果、当初の概算より相続税の金額が減ることはよくあります。

相続税の金額は、相続する財産の評価額によって決まります。

つまり、相続財産の評価額を下げることができれば、相続税の金額が減るという関係にあります。

例えば、土地の評価額を算出する場合、綺麗な長方形と比べると形が歪んでいたり、間口が狭く奥に細長かったりすると、建物が建てづらく有効利用がしにくくなるため、土地の評価額が下がります。

また、土地の面積が大きすぎる場合も、一定の要件の下、評価が下がることがあります。

もっとも、土地の評価額を正確に計算するためには、測量図や都市計画図を取り寄せるなどして実際に調査を開始して初めてこの土地の評価が下げられるかどうかが分かります。

そのため、まずは税理士に依頼をして、正確に土地の調査をし、相続税評価額の計算をした上で、相続税申告をすることをお勧めします。

3 払い過ぎてしまった場合は5年以内に更正の請求を

相続発生後、相続人調査、相続財産調査、相続財産評価を行い、正確な相続税の計算をして、適正な金額を納税するのが理想です。

もっとも、相続税の申告と納付の期限が相続発生後10か月以内と決まっているため、申告期限までに相続人調査や相続財産調査が十分に終わらない場合や、相続人全員での遺産分割協議が終わらない場合などは、未分割申告といって仮の金額でいったん相続税の申告と納付をしなければいけないこともありえます。

そのような場合は、まずは申告期限内に未分割申告をして、後で更正の請求を行い、払い過ぎた相続税の還付を忘れずに受けるようにしてください。

更正の請求は、原則として、申告期限から5年以内、相続発生から5年10か月以内に行う必要があります。

ただし、例外として、申告後に状況が変わるなど特別な事情がある場合には特例として、かかる事由が発生した日の翌日から4か月以内であれば更正の請求をできる場合があります。

もっとも、更正の請求の場合は、当初の相続税申告よりも厳しい審査がされる傾向があります。

そのため、可能であれば、最初から正確な相続税の計算をして、適正な金額を納税するのがよいです。

相続税を適切に申告・納付しないとどうなるか

1 相続税の申告・納付期限

相続税の申告と納付は、被相続人の死亡を知った日の翌日から10か月以内に行わなければなりません。

また、相続税の納付は、現金による一括払いが原則となっています。

それでは、相続税を上記期限までに申告・納付できなかった場合には、どうなるのでしょうか。

2 加算税

申告が上記期限より遅れてしまった場合には、状況に応じて「加算税」という税金がペナルティとして課されることになっています。

具体的には、期限内に申告をしなかった場合には「無申告加算税」が、本来申告すべき税額よりも少ない額で申告した場合には「過少申告加算税」が、財産隠し等をして意図的に申告額を少なく申告した場合には「重加算税」が課されることになっています。

3 延滞税

納付が法定期限より遅れてしまった場合には、「延滞税」という税金がペナルティとして課されることになっています。

延滞税は、納付期限の翌日から納付するまでの日数に応じて、納付すべき相続税額に対する年率で課税されます。

延滞税の税率ですが、原則として納付期限の翌日から2か月を基準として、2段階で課税されます。

納付期限の翌日から2か月を経過する日までは、原則として年7.3%、納付期限から2か月経過以降は、原則として年14.6%が課税されます。

ただし、平成12年以降は、異なる基準で税率が適用されており、例えば令和4年1月1日から令和4年12月31日までの期間の税率については、納付期限の翌日から2か月を経過する日までは、年2.4%、納付期限から2か月経過以降は、年8.7%が課税されることとなっています。

4 延納・物納

相続税は、現金で一括で納付することが原則ですが、現金で納付することができない場合には、延納や物納で納めることができます。

延納は、相続税の税額が10万円を超えること、延納税額や利子税額に相当する担保を提供すること等、一定の条件を充たした場合に相続税を分割して納付できる制度です。

物納とは、一定の条件の下、延納をしても現金では納税できない場合に認められる納税方法です。

延納も物納も、あくまでも例外的な納税方法ですので、相続税を納税する場合には、相続税納税に充てる資金調達の目途をつけておくことが必要となります。

相続税について不動産の評価に詳しい税理士に相談すべき理由

1 不動産の評価と相続税

相続税では、被相続人が有していた個々の財産を評価し、評価額を合計することにより、課税価格が算定されます。

被相続人が不動産を有していた場合には、個々の不動産を評価し、評価額を算定する必要があります。

このため、個々の不動産の評価額がいくらになるかは、相続税の評価額に影響してくることとなります。

個々の不動産の評価額を合理的な根拠に基づいて減額することができれば、相続税の額を減額できることとなるのです。

このような理由から、相続税では、不動産の評価に詳しいかどうかは、結論に大きな影響を及ぼすことがあります。

2 不動産の評価に詳しい税理士は限られている

不動産の評価方法は、財産評価基本通達等で定められています。

このため、財産評価基本通達等のルールをきちんと適用することができれば、不動産の評価を行うことはできます。

しかし、この「財産評価基本通達等のルールをきちんと適用すること」は、かなり難しいです。

税理士であっても、誰しもができるわけではありません。

例えば、市街化調整区域内にある駐車場について、どのように評価すべきかが問題になることがあります。

ルールでは、宅地比準の場合ですと、建物の建築が可能かどうか、可能であるとして、どのような制限のもと建築が可能であるかを判定し、しんしゃく割合(平方メートル単価の減額割合)を算定することとなっています。

それでは、建物の建築が可能かどうか、可能であるとして、どのような制限のもと建築が可能であるかは、どのように判定すれば良いのでしょうか?

「市役所で建物の建築が可能であるかどうかを質問すれば良い」という説明がなされることもあります。

しかし、単に建物の建築が可能であるかどうかを聞くだけだと、「答えられない」、「具体的な計画が固まらない限り、判断できない」といった回答がなされることが多いでしょう。

市役所に確認するのであれば、税理士の側で、都市計画法、審査会基準を参照し、何項での建築を想定するかを絞り込み、審査会基準等のどの要件が適用されるかといったように、具体的な質問をしないと、市役所から必要な情報を得られないことが多いです。

このようなやり取りを市役所と行うためには、都市計画法、審査会基準等をある程度把握しておく必要があります。

こうした情報は、普段の税理士業務とはまったく異なるものです。

よって、対応できる税理士と対応できない税理士のどちらに相談・依頼するかによって、結果も大きく異なってくることとなります。

こうした対応ができなければ、不動産評価にあたり、適切な減額割合を利用することができないおそれがあります。

このように、不動産を合理的に評価するためには、関連する公法規制を把握している必要があり、この点1つをとっても、税理士ごとに結論が大きく分かれる可能性があります。

合理的な不動産評価を行うためにも、相続税については、不動産評価に詳しい税理士に相談すべきでしょう。

相続税申告に関する税理士費用

1 相続税申告にかかる税理士報酬は事務所ごとに異なる

相続発生後はやらなければならないことが多いため、相続税申告の準備が煩わしい、相続税の計算方法が難しくて自分だけでできるか自信がないという方の中には、税理士に依頼したいとお考えの方もいらっしゃるのではないでしょうか。

そこで気になるのは、費用のことかと思います。

相続税申告にかかる費用として主なものに、税理士報酬があります。

税理士報酬は各事務所で自由に設定することができるため、相続税申告についての税理士報酬の計算方法も、事務所ごとに異なります。

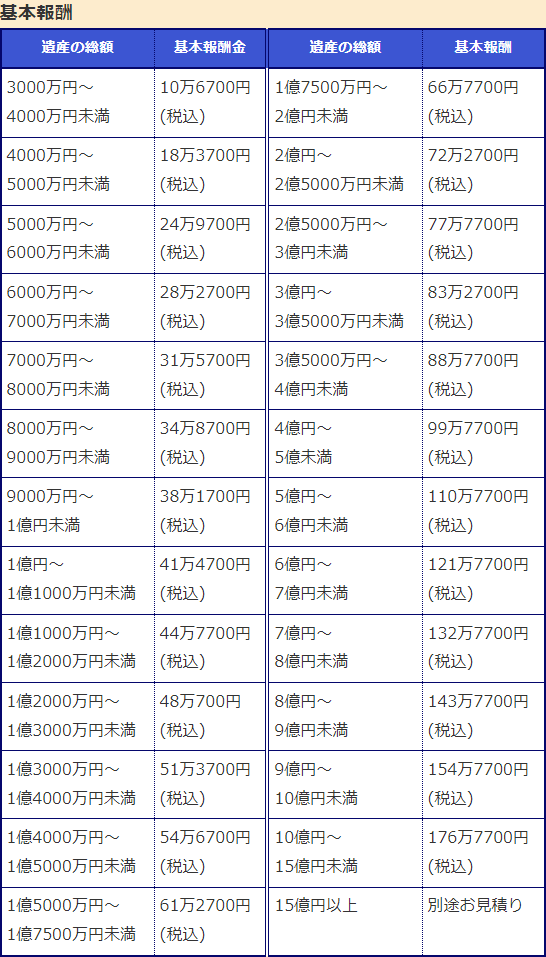

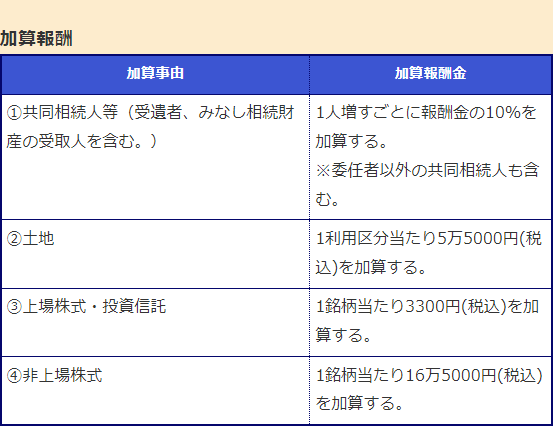

2 基本報酬と加算報酬

多くの事務所で、基本報酬と加算報酬というものが設定されていることが多いと思います。

まず基本報酬というのは、税理士に依頼すると必ずかかる料金をいいます。

一概に言うのは難しいところではありますが、基本的には、遺産総額に応じて、遺産総額の0.5%~1%程度を基本報酬としている事務所が多い印象です。

つまり、相続財産が多額であるほど、基本報酬も高くなるということになります。

次に加算報酬というのは、相続人の人数、相続財産の内容、提供されるサービスなどによって加算される、追加料金のようなものになります。

加算報酬の基本的な考え方として、至急申告をしなければならないといった緊急性が高い場合や、税理士の作業量が多くなる場合に発生することが多いです。

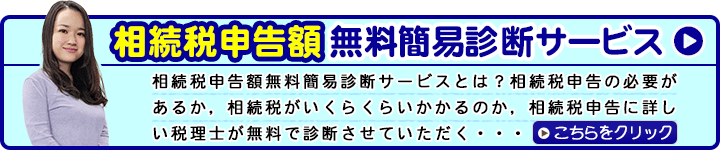

3 相続税のご相談は当法人へ

相続税申告を税理士に依頼した場合の料金は、どの税理士事務所に依頼するかによって異なります。

とはいえ、費用が高いからといって、サービスの質も高いとは限りません。

納得のいく相続税申告を行うためには、高クオリティで費用の安い事務所を探すことが大切です。

当法人では、相続税申告を得意とする税理士が、集中的に相続税申告を取り扱うことにより、生産性を高め、低コストで高クオリティの相続税申告を行うことができるように努めております。

当法人の税理士費用については、こちらをご覧ください。